泰国糖市调查:糖市会否燃起转牛的火苗?

未来几年,泰糖增产潜力大,长线多单需谨慎

新榨季泰糖产量预估980万—1000万吨

2014/2015榨季,在全球消费保持2%以上增速的情况下,糖市转势的必要条件无疑是全球产量下降或者至少持平。

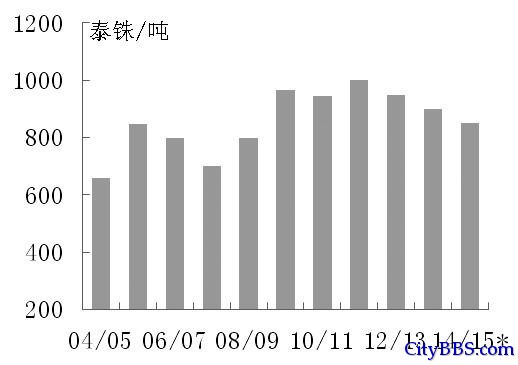

作为一个国土面积仅51万平方公里的国家,近10年来,泰国甘蔗种植面积持续扩大,产糖量增长超过一倍,由2005/2006榨季的522万吨增长至2013/2014榨季的1130万吨,产量与我国的蔗糖产量几乎持平,占全球的比例超过6%。与此同时,食糖出口量由300万吨攀升至700万吨。泰国也因而成为全球第二大食糖出口国,仅位居巴西之后。对泰国食糖产量的正确评估,影响着后市对价格运动方向的判断。

前期,市场根据种植面积,预估2014/2015榨季泰国食糖产量为1100万吨。但是,持续的干旱导致业界对泰糖最终产量预估的分歧越来越大,从920万到1100万吨的说法都有。泰糖产量摇摆-100万—100万吨,全球食糖供求平衡则由缺口162万吨转变为过剩38万吨。

泰国蔗区分布相当集中——东北部、中部和北部所产甘蔗超过全国甘蔗总产量的95%,而我们此行,选取了地处中部,且具有代表性的第一大集团两仪集团Danchang糖厂进行调研。Danchang糖厂处于今年干旱的重灾区内,受干旱影响,该地区甘蔗长势确实不太理想,“三围”皆不达标。根据泰国气象方面的数据,自去年10月起,泰国东北部、北部和中部陆续出现干旱,今年上半年这三个地区的降雨量分别偏低15%、17%和23%。7月以后,降雨量逐渐恢复,但分布不够均匀、累计降雨量依然低于往年同期的现象突出。

图为泰国蔗区分布

就全国范围来说,两仪集团负责人估计,中南部蔗区减幅达20%,北部和东北部由于种植面积扩大而抵消了干旱的影响,最终,全国甘蔗产量约在9800万吨。他认为,今年甘蔗的糖分没有明显变化,由甘蔗产量换算而来的产糖量约为980万吨。泰国第二大糖业公司TRR集团负责人的估值略高,他认为,全国的产糖量在990万—1000万吨。

由于两仪集团和TRR集团的产量占泰国食糖总产量的36%,且仅凭一次调研也无法获得更准确的数据,所以我们初步将2014/2015榨季泰国食糖产量估算在980万——1000万吨的范围内。

图为泰国甘蔗及食糖产量情况

蔗农收入稳定,种植意愿不受影响

由于连年亏损,广西蔗价从475元/吨一路降至400元/吨,蔗农种植积极性较差。可是,同样处于糖价(4618, -62.00, -1.32%)下滑的环境下,泰国蔗农的心态却完全不同。经过与泰国食糖公司TSMC和邦基公司泰国区代理Dees交流,我们发现,泰国糖业的蔗价制定办法是泰国糖厂具备全球竞争力的核心因素之一。

众所周知,泰糖分为A、B、C三大类配额。其中,A类240万吨的配额用于内销,B类80万吨的配额由泰国国营蔗糖公司TCSC负责出口,C类配额则由糖厂自由出口。而蔗价是由A、B两类配额的销售价格决定。

TSMC负责人告诉我们,A类配额的价格由蔗农代表、糖厂代表和政府部门相关人员共同协商制定,30年来只调整过5次,目前批发价为20泰铢/公斤,零售价为23泰铢/公斤。A类配额的价格稳定,意味着蔗价中的一部分,基本是固定值。

B类80万吨配额的价格确定才令人三思。在交流过程中,Dees负责人指出,实际上,其中40万吨的销售权属于蔗农,由蔗农协会举行拍卖会,将甘蔗出售给政府指定的几家贸易行,参照ICE纽约#11原糖3、5、7合约报价,拍卖次数不限,直到蔗农协会收到满意的报价为止。其余40万吨,按前面已经出售的40万吨的价格卖给糖厂,相当于糖厂可以自由销售的C类糖又多了40万吨。如此一来,B类配额的糖,定价权其实在蔗农手中。

综合A、B两类配额的定价,按糖产量加权算出蔗价。在开榨期间,糖厂支付90%的蔗款,半个月结算一次,没有打白条的现象,而其余的10%,再根据最终废蜜和糖的销售利润,在糖厂和蔗农之间进行3∶7分配。

泰国糖业真正做到了我们全国糖会上常说的“农民满意、糖厂满意、消费者满意”:其一,蔗农有充分的话语权;其二,蔗价随着糖价而调整,糖厂不必在糖价持续下跌的情况下,支付固定蔗价;其三,泰国消费者和其国内的工业用糖采购都不受国际糖价涨跌的影响,国际糖价暴涨至30美分/磅,消费者照样可以吃到便宜的食糖。

另外,泰国成立了甘蔗互助基金,在蔗价不足1000泰铢/吨时,甘蔗互助基金将给予蔗农补助,相当于给蔗农一个保底价——2013/2014榨季泰国甘蔗收购价900泰铢/吨,甘蔗互助基金就给予蔗农160泰铢/吨的补助。我们将这一政策与国内的直补政策对应起来,但是无论是泰国的糖厂、贸易行还是行业协会,都明确表示,这不是政府补贴。互助基金的资金主要来自内销:糖厂每销售1公斤食糖,要向基金缴纳5泰铢。互助基金资金不够怎么办?TSMC负责人介绍,政府将指定政策性银行(目前是泰国农业银行)以极低的利息(2%—3%)贷款给互助基金。

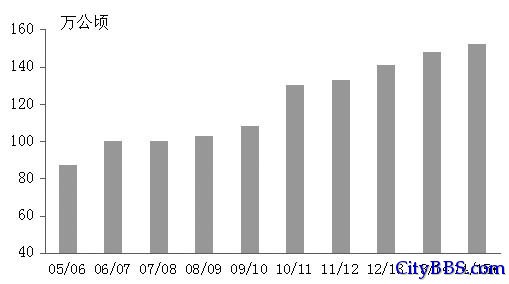

这一蔗价政策显然有利于甘蔗种植面积的扩大——自2011/2012榨季以来,泰国甘蔗收购价仅下降了100泰铢/吨,跌幅为10%,明显低于国际糖价的下滑速度。整体上,近几年泰国蔗农种植甘蔗的收益要高于其他经济作物,2013/2014榨季泰国甘蔗种植面积达到148万公顷,较2007/2008榨季的100万公顷增长了48%。

泰国糖市调查:糖市会否燃起转牛的火苗?

泰国甘蔗收购价格走势

图为泰国甘蔗收购价格走势

图为泰国甘蔗种植情况

图为泰国甘蔗种植情况

仅从蔗款的制度设计上看,泰国蔗农并没有受到国际糖价持续下跌四年的冲击,其心态一如泰国这个信佛的国度一样,安静平和。换个角度思考,就算熊市再持续一年,泰国蔗农的种植积极性也未必会受影响。这对于看好远期的多头而言,无疑是坏消息。

企业尚未出现资金问题

这几年泰国糖业一直被称为“泰国神话”,我们非常好奇,究竟是什么使泰国糖厂在国际糖价跌了四年之后,还没有陷入亏损的境地。在与两仪集团和TRR集团交流之后,对比国内糖业,我们总结出几点原因。

其一,蔗价政策确保蔗农、糖厂和消费者三方受惠。其二,财务成本较低。两仪集团工作人员称,他们的贷款利息在5%—5.5%,而且,除了质押贷款外,还可以不到6%的利率发行企业债券来融资。TRR集团工作人员也表示,他们的贷款利息在4.5%左右,向银行申请贷款并不困难。这一方面体现了企业的资产负债情况比较健康,另一方面也说明糖厂的运营成本低,竞争力强。相对而言,无论是中国、印度还是巴西,糖厂面临的最大问题都是“从银行借不到钱”,只好贱价卖糖。其三,规模化效应使得原糖生产成本低廉。据调研掌握的数据,泰国目前正常运营的糖厂一共51家,日榨量94万吨,产能利用率约为80%。两仪集团和TRR集团分别拥有6家糖厂和7家糖厂,产量占全国的20%和16%。若按上个榨季1130万吨的产量均摊下来,那么泰国每家糖厂产糖量可达22万吨。而我国广西104家糖厂,均摊之后,每家产糖仅7.3万吨;巴西南部320家糖厂,每家产糖也才10万吨。

泰国食糖生产成本低廉,可以从TRR集团负责人对最新政策的态度上体现。在我们调研期间,泰国政府批准了糖厂可以用40万吨的原糖生产乙醇的计划。但是TRR集团负责人称,除非国际糖价跌至12—13美分/磅,否则,他们还是倾向于生产食糖。

总的来说,原料采购成本、财务成本、生产加工成本这三项都占优势,泰国糖厂的生存状况无疑是全球同行中最乐观的。

除了甘蔗有扩种潜力,换个角度思考,从资金状况来看,糖厂也有能力扩产。按照2012年项目审批情况,预计到2015/2016榨季,将有10家新糖厂投入运营,日产能将达到124万吨,且新糖厂主要集中在土地费用较低的东北部。

对于未来政府是否会再批新糖厂的问题,TRR集团负责人表示,再建新糖厂必须达到两个条件,一是两个厂之间的距离至少在60公里,二是旧厂的产能利用率达到50%,而目前泰国已没有荒地,大部分的土地被完全利用,基本不具备在这10家新糖厂的基础上再批新工厂的可能。

不过,就算如此,无论是从蔗农还是从糖厂的角度来看,未来几年泰国食糖继续增产都是大概率事件,糖价要上涨,将非常艰难。

政策导向支持产业扩张

泰国43%的人口属于农业人口,其对GDP的贡献度仅有14%。其中,56%的农民种植水稻这一收益最低的经济作物。水稻种植面积为1120万公顷,而只有704万公顷的土地适合种植水稻。

泰国政府多年来一直对水稻种植给予补贴,不过,由于2004年前5个月运行的15个稻米典押方案造成了6820亿泰铢的损失,稻米典押计划以失败告终,泰国政府已无意进一步激励水稻种植,其开始计划在不适合种植水稻的坡地上改种甘蔗。

泰国政府对糖业发展的支持具体体现在:到2025/2026榨季,将在110万公顷的水稻田内转而种植甘蔗,甘蔗种植面积将增加至270万公顷,甘蔗产量将增加至1.8亿吨,食糖产量也将增加至2000万吨。

甘蔗种植收益是水稻的20倍,在此刺激下,水稻改种甘蔗还需经历12年那么漫长的过程吗?无论是糖厂、贸易行还是我们拜访的相关管理部门,统一口径,他们认为,农民的种植习惯短时间内很难改变。即便是这样,泰国政府的政策导向也阻断了市场价格向种植环节的传递,不仅会导致熊市周期超过3年,还会造成后期价格上涨空间的有限。

当然,泰国糖业的扩张也并非洪水猛兽。泰国的甘蔗种植与我国广西一样,还是靠天吃饭,蔗区的灌溉面积仅22%,有效灌溉面积不到10%。而且,甘蔗种植以小农户为主,平均种植规模仅4公顷/户(60亩/户)。所以,TSMC负责人指出,制约糖业发展的瓶颈,是蔗源的不稳定。

200万吨库存“不足为惧”

泰糖的可交割量、真实库存水平一直是今年业界较为关注的问题,它也是促成此次调研的最直接原因。在调研的一周时间里,我们不断接到国内朋友的电话,叮嘱一定要问清楚目前泰国国内究竟还有多少糖。

问题虽小,却道出了做交易的人心中最大的疑惑,因为泰国食糖出口量和库存对价格的影响不容小觑。2013/2014榨季,泰国食糖在产量增加130万吨的情况下,出口量却少了40万吨。从交易的角度出发,疑问就是:既然ICE1410合约和Liffe1412合约都没有太多的泰糖交割,那这些糖现在在谁的手中?是不是已经卖掉了?还是糖厂自己留着赌后市?

从两仪集团和TRR集团的口径来看,糖厂已没有原糖存货,9月底榨季结束就完成了销售。Sucden贸易公司泰国方面的代表和传说中将剩余泰糖全部接完的邦基公司泰国区代理Dees都没有否认糖厂的说法。这意味着,9月底之后,余糖已经从糖厂转到了贸易行手中。问及Dees为何有勇气在月间价差260点的时候接货,答案非常简单:够便宜。也正是因为出现了价值洼地,这些余糖已经全部找到下家。

这种现象为何没有体现在出口数据上?嘉里集团Siam码头(泰国第二大码头,在私营码头中排名第一,以出口原糖为主)负责人告诉我们,有些货尚未提走,且习惯上,泰国糖厂在榨季结束后一般都留有4万吨的库存,50家糖厂的库存就接近200万吨。这纠正了我们的一个思维误区,原来泰国有一定数量的陈糖不代表对市场有压力。或者说,当我们预计泰国食糖结余库存在200万吨时,这只是一个中性数值,不能因此而放空。(来源:期货日报)

|